Češi šetří nejvíce za posledních 20 let

Češi v důsledku krize okolo COVID-19 šetří výrazně více než dříve. Objem vkladů českých domácností v bankách se za posledních 20 let více než ztrojnásobil a blíží se 3 bilionům korun.

Reading Time: 4 minutes

Reading Time: 4 minutesV důsledku stávající vysoké inflace a nízkého zhodnocení depozit však peníze ztrácí výrazně na hodnotě. Češi tak obrací svou pozornost jinam.

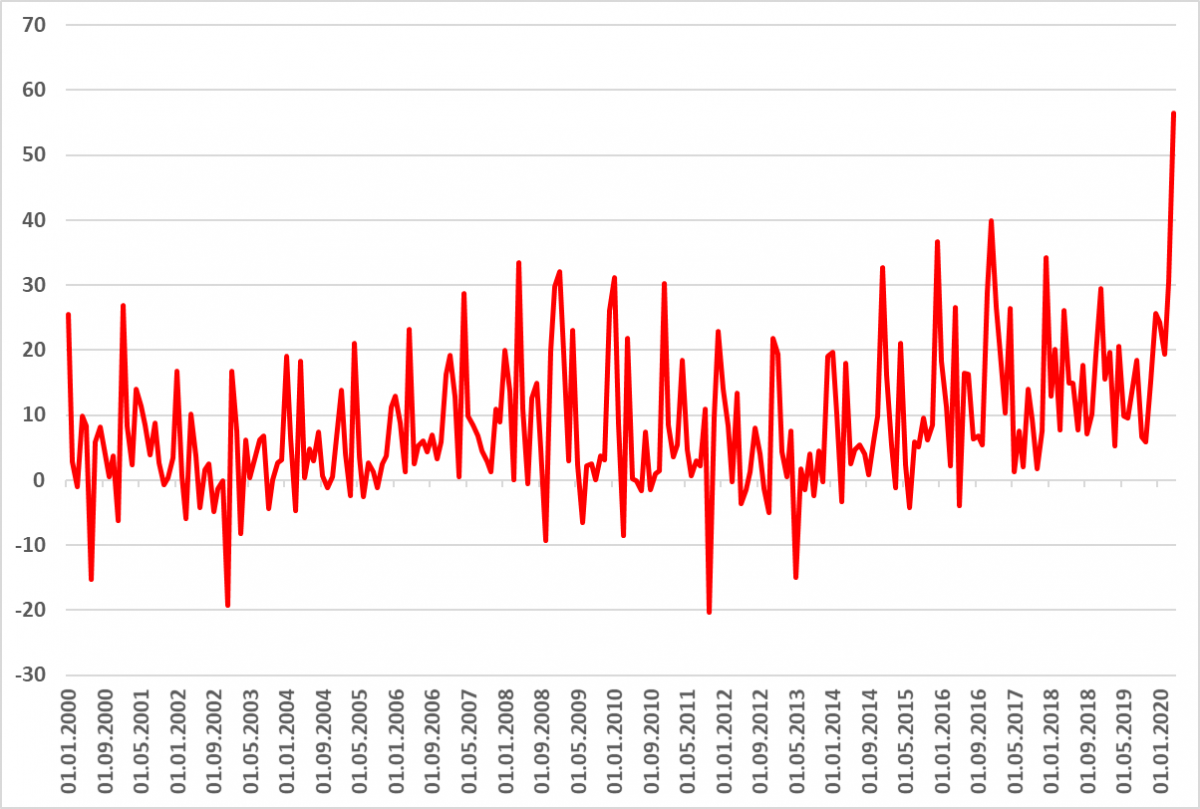

Ze statistik zveřejněných Českou národní bankou vyplývá, že vklady domácností u komerčních bank letos v dubnu výrazně stouply. Češi v tomto měsíci šetřili nejvíce minimálně za posledních 20 let. Průměrná celková úložka domácností u bank od počátku roku 2000 činí 10,5 miliardy korun. Letos v dubnu však vložili Češi do bank více než 56 miliard korun, objem byl tedy oproti průměru více než pětinásobný.

Měsíční změny vkladů domácností v bankách od roku 2000 (mld. Kč)

Zdroj: Databáze časových řad ARAD České národní banky

Podobný vývoj bylo možné zaznamenat i v dalších evropských zemích, kdy například Francouzi měsíčně ukládají u bank okolo 3,8 miliardy eur, v březnu to ale bylo 20 miliard. Podobně se střadatelé chovali také v koronavirem těžce zkoušené Itálii.

Nebylo co kupovat

Důvodů je několik, všechny ale nepříliš překvapivě souvisí se situací, která nastala v důsledku pandemie koronaviru. Kvůli zaváděným restrikcím byly zavřené mnohé obchody, ale také fabriky a další provozovny a za spoustu statků a služeb tak nebylo možné utrácet. Domácnosti také v době krize začaly více šetřit ve snaze vytvořit si finanční rezervu nebo naopak v době snížených příjmů nevyčerpat dříve vytvořenou finanční rezervu příliš rychle. Dalším důvodem bylo ukončování ztrátových investic klientů bank například v podílových fondech a jejich převod na vklady a vliv měla také přímá pomoc domácnostem ze strany státu například formou ošetřovného.

Nejnovější zajištěné investice

Rodinné domy Praha - Štěrboholy 7,9 % p.a. Vila Praha - Vinohrady, Jesenice u Prahy 8 % p.a. Pozemky Kladno - Motyčín 8,1 % p.a.Vklady v bankách dosahují téměř 3 bilionů korun

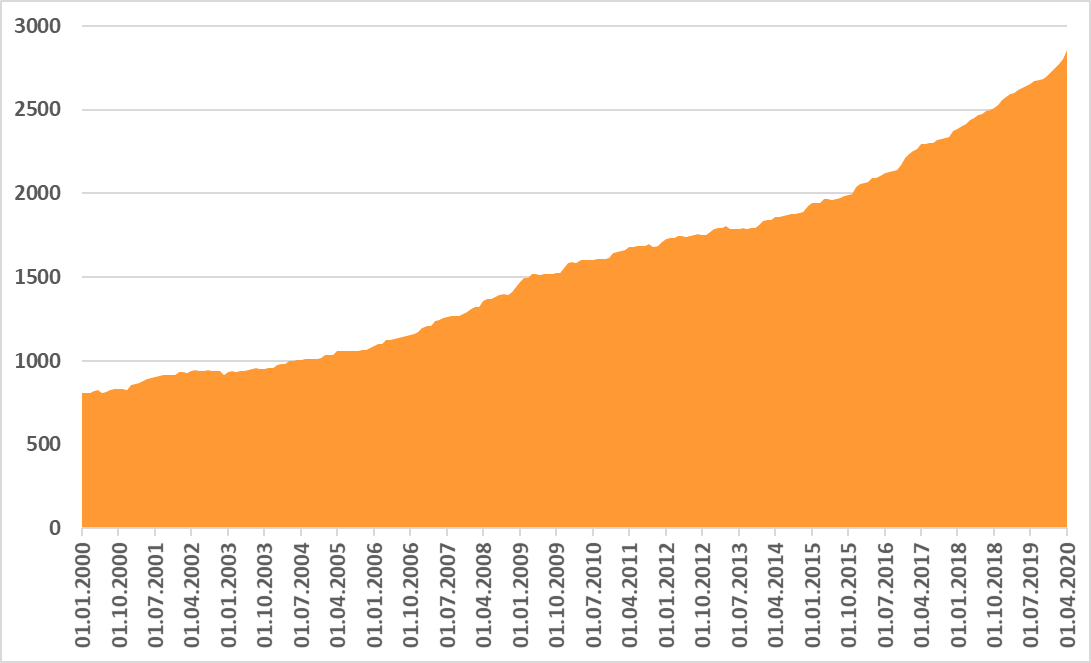

Češi tak od počátku nového milénia své vklady v bankách již více než ztrojnásobili. Zatímco na začátku roku 2000 činily vklady domácností v bankách něco málo přes 800 miliard korun, v roce 2010 už to byl dvojnásobek této částky a aktuálně se již objem vkladů domácností u bank blíží hranici 3 bilionů korun.

Vklady domácností v bankách od roku 2000 (mld. Kč)

Zdroj: Databáze časových řad ARAD České národní banky

Sazby na spořicích produktech jen lehce nad nulou, úspory decimuje inflace

To, že v dobách zvýšené nejistoty více šetříme, je naprosto pochopitelné a správné. Je však potřeba si uvědomit, že naše úspory na běžných, spořicích účtech a termínovaných vkladech v bankách významně znehodnocuje inflace. Míra inflace byla v dubnu v České republice nejvyšší v celé Evropské unii – 3,2 %.

Zároveň celá řada bank na začátku června přistoupila ke snížení úrokových sazeb u spořicích produktů. Řada bank pak snížila sazby z depozit již v předchozích měsících a reagovala tak na opakované snížení základní sazby vyhlašované Českou národní bankou až na 0,25 %. Průměrná výše úrokové sazby na bankovním spořicím účtu s úložkou ve výši 100.000 korun tak dle informací z webu finparada.cz aktuálně činí 0,5 % p.a., v případě termínovaného vkladu na 1 rok se stejně velkou úložkou je to dokonce jen 0,24 % p.a. Při zohlednění inflace ve výši 3,2 % to znamená, že pokud necháme ležet 100.000 korun na spořicím účtu v bance, zchudneme za rok o 2.700 korun.

Zájem o investování roste

Češi jsou mimo jiné i z historických důvodů ve financích spíše konzervativní, jsme opatrní a neradi se pouštíme do rizikovějších investic. Proto jsme si tolik oblíbili bankovní termínované vklady a spořicí účty. Na druhou stranu jsme národem velice učenlivým, naše chuť a zájem o investování tak neustále roste. Významnou roli v tom sehrává stávající situace, kdy vyhlídky na lepší úročení bankovních depozit jsou mizivé. Vždyť kdo by chtěl, aby mu z jeho těžce vydělaných peněz každý rok „užírala“ inflace? Bereme tak finanční budoucnost do svých rukou a hledáme produkty, které přinesou zajímavé zhodnocení při nízké míře rizika.

Pozornost lidí se obrací k nemovitostem

Požadavky bezpečného přístavu splňují pro mnohé investice do nemovitostí. Nemovitost je hmotným statkem, na který si můžeme kdykoliv sáhnout. Ceny nemovitostí v České republice v posledních letech stabilně rostou, jsou poměrně dobře předvídatelné a bez výraznějších výkyvů. Všechny tyto faktory z nich dělají oblíbenou investici, která chrání peníze před inflací. Místo nákupu nemovitosti napřímo je navíc možné zvolit jednodušší a levnější řešení, kterými jsou investice do úvěrů zajištěných nemovitostmi.

Takové investice do úvěrů nabízí i společnost RONDA INVEST, která na jedné straně nabízí flexibilní financování malým a středním podnikatelům a na straně druhé umožnuje investorům do těchto úvěrů investovat.

- investoři mohou dosáhnout stabilního výnosu až 6 % p.a.,

- každý úvěr nabízený k investování je zajištěn likvidní nemovitostí v Praze, jejím okolí nebo krajských městech. Tato nemovitost představuje pro investory reálnou ochranu jejich investic pro případ, že by dlužník svůj úvěr přestal splácet,

- cílová doba splatnosti se pohybuje od několika měsíců až do pěti let,

- investovat je možné již od 1.000 Kč,

- s investicí nejsou spojeny žádné vstupní ani pravidelné poplatky, jako je to obvyklé u tradičních forem investování,

- investoři dostávají výnosy každý měsíc na svůj účet a mají tak své investice pod kontrolou,

- každý úvěr je nejprve určitou dobu splácen a teprve následně – po ověření platební morálky dlužníka je nabízen investorům k investování,

- všichni investoři RONDY INVEST dostali až dosud své výnosy včas,

- investování do úvěrů je velmi jednoduché a jednoduše dostupné. Vše zařídíte ONLINE z pohodlí Vašeho domova

Chcete se dozvědět, jak investování do úvěrů funguje? Podívejte se na další informace na TÉTO STRÁNCE, nebo nás kontaktujte na bezplatné telefonní lince 800 023 099, e-mailu: info@old.rondainvest.cz nebo na chatu (vpravo dole na stránce).