Podílové fondy

Podílové fondy jsou vhodné i pro začínající investory. Jak to celé funguje? Jaké má investování do podílových fondů výhody a nevýhody? A jak vydělat, když i podílové fondy prodělávají?

Reading Time: 6 minutes

Reading Time: 6 minutesTéměř každý, kdo chce zdravé osobní finance, začne nejprve spořit, avšak jakmile naspoří svůj první větší obnos hotovosti, zjistí, že jen spořit nestačí, a začne investovat. Někteří jdou při prvním investování rovnou do vysokého rizika, že buď ohromně vydělají, nebo vše ztratí, někteří jsou co do rizika konzervativnější.

Ti opatrnější nezřídka pro první investiční zkušenost zvolí právě podílové fondy.

Funguje to tak, že si jako investor koupíte podíl na majetku fondu (tzv. podílové listy), se kterým hospodaří investiční profesionálové, ekonomové a analytici.

Ti vyhledávají nejatraktivnější investiční příležitosti a mají k dispozici mnohem větší objem informací, než jaký může nashromáždit individuální investor. Také mají velmi dobrou motivaci vést fond co nejlépe: konkurovat svými výsledky ostatním fondům, aby se jim dařilo zvětšovat kapitál a získávat ještě více nových investorů. Každý nový investor jim přináší provize.

Nejnovější zajištěné investice

Rodinné domy Praha - Štěrboholy 7,9 % p.a. Vila Praha - Vinohrady, Jesenice u Prahy 8 % p.a. Pozemky Kladno - Motyčín 8,1 % p.a.Podílové fondy jsou populárním nástrojem kolektivního investování, díky kterému mohou i investoři s menším kapitálem v řádu tisícikorun rozložit svou investici do více aktiv najednou (akcie, dluhopisy, reality). To by se jim jako jednotlivcům s nižšími sumami nepodařilo a navíc by se horkotěžko zorientovali, která aktiva kupovat.

Na výběr je z velkého množství fondů s různými strategiemi. Na ty základní se podíváme níže v článku.

Navíc Česká národní banka a nezávislý depozitář kontrolují činnost fondů, takže má investor větší pocit bezpečí a ochrany.

Není to jen růžové: investice bez rizika ztráty neexistuje

Nevýhodou je, že nemáte rozhodovací moc nad rozložením svých financí v rámci jednotlivých investic fondu, ani nemáte záruku, zda bude fond hospodařit skutečně dobře – výše výnosu je dopředu neznámá.

Investice do podílových fondů nepodléhají zákonné ochraně bankovních vkladů, takže můžete o investici i kompletně přijít.

Nikdo vám tedy dopředu žádný výnos negarantuje. S příchodem koronavirové krize se velké množství podílových fondů propadlo do minusu. S válečným konfliktem na Ukrajině hodnota mnohých fondů klesla znovu, takže investoři, byť konzervativní, ztrácejí.

Každé investování, včetně toho do podílových fondů, je rizikové. Lze nicméně počítat také s tím, že z dlouhodobého hlediska se trhy nejspíš opět, jako zatím historicky po všech krizích, nakonec srovnají a většina investorů se dostane znovu do zisku. Může to však trvat i pět a více let. Pokud budete své finance potřebovat získat zase zpět v kratším časovém horizontu, anebo vás kolísavá křivka stresuje, protože je váš vklad v záporných číslech, je to samozřejmě nevýhoda.

Doba, do které získáte vložené peníze v případě potřeby po zažádání zpět, je do 30 dnů, některé fondy za výběr vybírají poplatky.

Všemožné poplatky jsou vůbec negativním specifikem podílových fondů, protože si jich mnohdy fondy účtují celou řadu, nezřídka začínáte už poplatkem vstupním, který vaši investici startuje rovnou v minusu. Na poplatky podílových fondů se ještě podíváme v samostatném odstavci.

ZAJISTĚTE SE NA BUDOUCNOST:

INVESTUJTE ONLINE

S čím podílové fondy obchodují?

Nejčastější typy podílových fondů jsou:

1. Dluhopisové fondy

Dluhopisy mívají nižší výnos, ale stabilnější vývoj.

2. Akciové fondy

Akcie jsou dynamičtější a volatilnější než dluhopisy, křivka výnosnosti více skáče do kladných, ale i záporných hodnot.

3. Smíšené fondy

Ve svém kapitálu kombinují akcie, dluhopisy, ale i další finanční instrumenty, takže jejich portfolio je rozmanitější.

Existují i další typy podílových fondů: například realitní fondy, či fondy zaměřené na konkrétní odvětví. Na přelomu milénia bylo například velkým trendem investovat do technologických společností, posledních pár let jsou v kurzu investice do zelených energií a inovací.

Jak si vybrat správný podílový fond?

U výběru podílového fondu, stejně jako u každé jiné investice, zvažujete tři základní parametry:

● výnos

(kolik danou investicí získám),

● riziko

(jak velké hrozí nebezpečí, že mohu investované prostředky či jejich část ztratit)

● likviditu

(jak rychle a za jakých podmínek mohu svou investici proměnit zpátky na hotové peníze)

Každý z fondů má jinou investiční strategii a hodí se pro jiný typ investorů. Otevřené podílové fondy nabízí širokou paletu kombinací těchto tří parametrů a díky široké nabídce si může najít ten pravý fond snad každý.

Tip: dejte si pozor, zda je vámi zvolený fond otevřený, nebo uzavřený. Váš podíl má totiž otevřený podílový fond povinnost odkoupit zpět, uzavřený podílový fond tak před předem stanoveným termínem učinit nemusí. Zpětný prodej vašeho podílu u uzavřeného podílového fondu může být složitější, budete muset hledat jiného kupce.

Aktivně nebo pasivně řízený fond ETF? I ve způsobu správy jsou rozdíly

To, jak se aktivně a pasivně řízeným fondům daří, se v čase mění. Oba způsoby mají své vehementní zastánce i kritiky. Co to ale vůbec znamená?

Aktivní styl investování znamená, že fond neustále porovnává ceny a hodnoty jednotlivých akcií, a nakupuje ty, které mu přijdou zajímavé.

Pasivní fondy, neboli ETF fondy (Exchange traded products) oproti tomu kopírují vývoj trhu jako celku. Nakupují automaticky všechny akcie daného indexu v poměru, v jakém se tyto cenné papíry podílí na ocenění celého indexu. Navíc jsou obchodovatelné na burze.

Mezi známé indexy patří například:

- S&P 500 = akcie 500 největších firem obchodovaných v USA, velký podíl průmyslových, energetických či potravinářských gigantů

- Nasdaq = akcie 100 největších společností obchodovaných na třetí největší burze světa Nasdaq, velký podíl moderních technologií

- Nikkei 225 = 225 vybraných společností obchodovaných na japonské burze

- MSCI World (Morgan Stanley Capital International / MSCI AEFE) = index je tvořen nejvýznamnějšími akciovými trhy mimo Severní Ameriku (aktuálně 21 zemí – zejména Evropa, Austrálie a Dálný východ)

Podílové fondy podle rizikovosti

U podílových fondů si můžete zvolit tři způsoby, jak budete investovat. Jde vždy o vyhodnocení investičního risku a potenciálního zisku.

● konzervativní fondy

Hlavním cílem je ochránit své peníze před znehodnocením v podobě inflace. Výnosy bývají nízké.

● vyvážené fondy

Pokud nechcete jít do příliš velkého rizika, ale ani se s výnosy pohybovat pod hodnotou míry inflace, nabízejí se vyvážené fondy. Jsou mírně rizikovější než ty konzervativní, nabízí za to ale až dvojnásobný výnos.

● dynamické fondy

Nabízí nejvyšší možné zhodnocení naspořených financí za cenu největšího investičního rizika. Hodnota těchto investic se častěji propadá, je ideální jako dlouhodobá investice: pro ty, co mají trpělivost, může přinést nejvyšší zhodnocení.

ZAJISTĚTE SE NA BUDOUCNOST:

INVESTUJTE ONLINE

Podílové fondy v ČR

V první řadě je třeba říct, že již mnoho zahraničních fondů funguje online v češtině, nebo zde sídlí i fyzicky, a zároveň většina založením českých fondů obchoduje na světovém trhu. Které fondy jsou v Čechách největší?

Svůj podílový fond, potažmo celou skupinu fondů, nabízí de facto už každá v tuzemsku operující banka. ČSOB se svým fondem už překročila 30 miliard korun, dalším gigantem je AMUNDI spojený s Komerční bankou. I tady se investoři v loňském roce a letos setkali s propadem hodnot. Rozdíly ve výkonnosti fondů jsou markantní, třeba v roce 2020 nejúspěšnější fond v Česku BNP Paribas Energy Transition vydělal investorům 173 %, naopak NN (L) Energy generoval ztrátu

-36 %. A paradoxně oba fondy spojuje, že jsou, jak i název napovídá, zaměřeny na energii. V roce 2021 nejvýkonnější fond generoval 49,92% výnos, nejhorší spadl na -20,85 %.

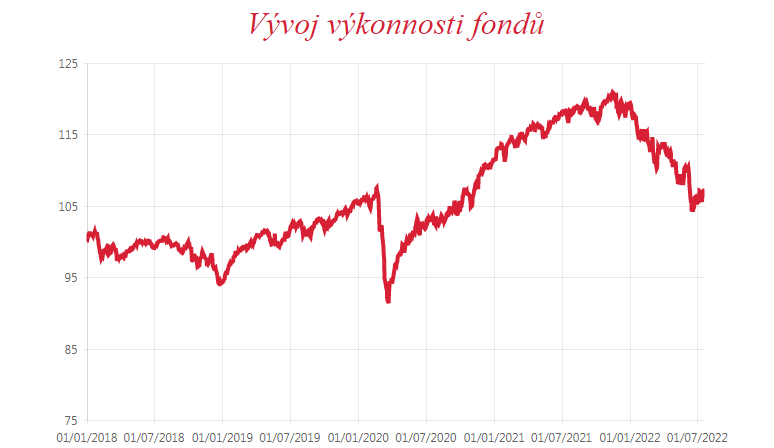

A jaká je výkonnost českých fondů v čase ve svém průměru?

Graf zobrazuje Index CII750, sledující výkonnost 750 investičních fondů působících na českém kapitálovém trhu od roku 2018 do července 2022.

Poplatky podílových fondů

U podílových fondů se můžete setkat se širokou škálou poplatků:

- Vstupní poplatek

Účtuje si ho takřka každý fond. Jde o poplatek za zprostředkování investice, většinou se pohybuje do pěti procent. Poplatek většinou putuje právě zprostředkovateli, přes kterého nákup podílových listů probíhá.

- Výstupní poplatek

Některé fondy si účtují také poplatek za zpětné vybrání původní investice z podílového fondu. Výstupní poplatek ale není příliš běžný.

- Správcovský poplatek

Nejdůležitější poplatek, který jde jako odměna správci fondu. Většinou se pravidelně strhává z objemu investovaného majetku.

- Poplatek za výkonnost

Nenajdete ho u všech fondů, některé jej ale účtují v případě vysoké výkonnosti

- Další poplatky

Jednotlivé poplatky se liší, jednorázové i průběžné, důležité je sledovat celkové provozní náklady.

Provozní náklady fondu jsou položkou známou také pod zkratkou TER (Total Expense Ratio). Jde o celkové roční náklady na fond.

Jak rychle dostanu z podílového fondu peníze zpět?

Většinou můžete po zažádání disponovat svými financemi do 30 dnů, reálně to bývá v řádu dnů či týdnů. Za výběr někde platíte poplatek (podmínky se liší u jednotlivých fondů).

Zdravé investování – kolik a kam investovat?

Jak už zaznělo výše – investice bez rizika neexistuje. Na druhou stranu, kdo alespoň trošku neriskuje, nic nezíská. Nechat své úspory ležet na bankovním účtu není úplně nejchytřejší řešení, neboť vám z nich ukrajuje inflace. Při investování naopak vaše úspory samy pracují a vydělávají za vás.

Abyste začali investovat správně, ať už do podílového fond či jinam, je dobré řídit se zlatými pravidly zdravého investování a hospodaření:

- Nějaké úspory si vždy nechejte po ruce pro případ nečekaných událostí, zpravidla se doporučuje ve výši 2 – 3 měsíčních platů. Menší část, alespoň v hodnotě pár tisíc českých korun, mějte v hotovosti, zbytek v bance na úročeném spořicím účtu.

- Všechny peníze navíc investujte, a to nejlépe po menších částkách do více různých investičních příležitostí, čímž rozložíte riziko.

Je lepší investovat do podílových fondů, nebo do projektů zajištěných nemovitostmi?

Byť podílové fondy jsou nejrozšířenější, existují i další formy investování pro opatrnější investory, ať už začínající či zkušené. A mnohé z nich jsou mnohem dynamičtější, méně dinosauří: nabízejí atraktivnější podmínky a neúčtují žádné vstupní, manažerské ani jiné poplatky. Například u platformy RONDA INVEST můžete investovat do podnikatelských úvěrů zajištěných nemovitostmi, a narozdíl od fondů dopředu znáte výši ročního výnosu, která se pohybuje kolem 6 – 11 %. Tím se můžete vyhnout adrenalinu, který vás v nejistých dobách vůbec nemusí lákat.

(C) ilustrace: Designed by Freepik and Pixabay